뉴스·공시

[서울=뉴스핌] 강정아 기자 = 올해 상반기 자본성증권 콜옵션(조기상환권) 만기를 앞둔 보험사들이 예정대로 콜옵션을 행사할 계획이다. 하지만 최근 크레디트스위스(CS) 사태 등으로 회사채 시장 상황이 좋지 않아 차환 발행에 대한 부담은 더 커질 것으로 보인다.

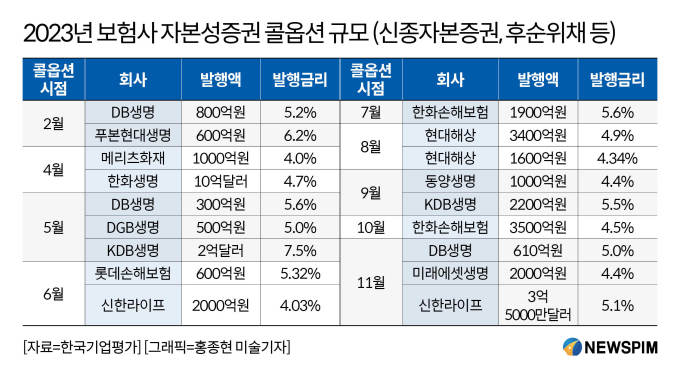

30일 보험업계에 따르면 올해 2분기 내에 콜옵션 행사 기한이 시작되는 신종자본증권과 후순위채 등 자본성증권을 보유한 메리츠화재(000060), 한화생명, DB생명, KDB생명, 롯데손해보험(000400), 신한라이프 등 7개 보험사 모두가 옵션을 행사할 계획으로 파악됐다. 올해 자본성증권의 콜옵션 규모는 4조원이 넘고 그중 2분기에만 약 2조원이 몰려있다.

보험사들은 올해 새로운 국제회계제도(IFRS17)와 신지급여력제도(K-ICS) 도입에 대비하고자 활발히 자본성증권 발행을 해왔다. 자본성증권은 영구채 성격을 가져 채권발행으로 자본을 늘릴 수 있기 때문이다. 2020년 보험업계의 자본성증권 발행은 9680억원 규모였으나 2021년 2조8685억원, 지난해엔 4조원 넘게 발행했다.

|

우선 다음달에 메리츠화재와 한화생명이 각각 후순위채 1000억원과 외화 신종자본증권 10억달러(약1조3000억원)의 콜옵션 만기를 앞두고 있다. 두 회사 모두 예정대로 조기상환할 것이란 입장이다. 앞서 지난 2월 DB생명과 푸본현대생명은 모두 콜옵션을 행사한 바 있다.

특히 올해 예정된 콜옵션 만기금액 중 가장 규모가 큰 한화생명은 '흥국생명 콜옵션 사태' 이후 지난해 3분기 실적발표 때부터 예정대로 콜옵션 행사할 것이란 입장이다.

5월 21일 KDB생명의 2100억원 규모의 외화 신종자본증권 콜옵션 예정일도 관심이다. 대주주인 산업은행이 KDB생명의 매각을 진행 중이기에 차환 발행 실패 시 별도의 유동성 지원이 없을 수 있다는 우려 때문이다. 이에 대해 KDB생명 관계자는 "매각 중인 상황은 작년부터 있었던 상황이기에 콜옵션 이행일이 돌아오는 현재 상황과 연결이 되는 것이라고 보진 않는다"며 "예정대로 콜옵션을 행사할 계획이고, 구체적인 방법에 대해선 대주주, 금융당국과 함께 협의 중"이라고 설명했다.

2분기 콜옵션 만기를 앞둔 DB생명, DGB생명, 롯데손보와 신한라이프 모두 예정대로 콜옵션을 행사할 계획이다.

다만 채권 시장에 대한 우려는 계속되고 있다. 통상적으로 내부 자금 또는 차환 발행으로 콜옵션을 상환하는데 차환 발행이 여의치 않을 수 있다는 걱정에서다. 앞서 지난 7일 ABL생명은 후순위채 발행에 나섰으나 700억원 전액 미매각 처리됐다. 이후 ABL생명은 발행 규모를 1300억원 규모로 늘려 한국투자증권에 매각해 예정대로 발행을 마쳤다. 코리안리재보험사 역시 2000억원 규모의 신종자본증권 수요에측에서 2070억원의 매수주문을 받아 간신히 목표량을 채운 후 추가 청약을 통해 2500억원 발행을 완료했다.

유동성 확보가 쉽지 않은 채권 시장 상황이지만 지난해 흥국사태와 같은 상황이 반복되진 않을 것이란 업계 분위기다. 보험업계 관계자는 "금융당국이 작년 흥국사태 이후 꾸준히 보험사의 자본성증권 운영에 대해 모니터링하고 있고, 채권 시장 상황이 좋지 않은 상황에 콜옵션 행사를 안 할 순 없을 것"이라고 말했다.

이어 관계자는 "작년 말보다 금리가 많이 낮아지긴 했지만, 최근 CS 사태로 인한 채권 시장 우려가 계속되면 향후 큰 규모의 콜옵션 행사를 앞둔 보험사들은 고민이 깊어질 것"이라고 덧붙였다.

rightjenn@newspim.com

흥국생명, 5억달러 신종자본증권 콜옵션 행사 결정[기자수첩] 보험사 못 믿는 회사채 시장

푸본현대생명 "신종자본증권 콜옵션 차질없이 이행할 것"

한화생명 "내년 4월 해외 신종자본증권 콜옵션 차질없이 이행할 것"

저작권자(c) 글로벌리더의 지름길 종합뉴스통신사 뉴스핌(Newspim), 무단 전재-재배포 금지

뉴스속보

- [장중수급포착] 한화손해보험, 기관 6일 연속 순매수행진... 주가 +2.89% 라씨로

- [리포트 브리핑]한화손해보험, '안정적인 실적, 구체적인 주주환원' 목표가 6,000원 - 하나증권 라씨로

- 특징주, 한화손해보험-손해보험 테마 상승세에 5.1% ↑ 라씨로

- '한화손해보험' 5% 이상 상승, 보험주 중 처음으로 주주환원책 제시 - 한화투자증권, BUY 라씨로

- [장중수급포착] 한화손해보험, 기관 5일 연속 순매수행진... 주가 +4.08% 라씨로

- [리포트 브리핑]한화손해보험, '보험주 중 처음으로 주주환원책 제시' 목표가 6,000원 - 한화투자증권 라씨로

- 생보사 올해 보험 특허권 신청 한 건도 없다 뉴스핌

- [리포트 브리핑]한화손해보험, '주주 환원에 대한 의지 긍정적' Not Rated - SK증권 라씨로

- [리포트 브리핑]한화손해보험, '긍정적인 변화의 시작' 목표가 6,600원 - 현대차증권 라씨로

- [리포트 브리핑]한화손해보험, '주주환원, 규모는 작아도 의지는 확인' 목표가 6,000원 - NH투자증권 라씨로