뉴스·공시

리포트 카테고리

메리츠증권에서 10일 한온시스템(018880)에 대해 "신규 수주 정체·수익성 악화의 지속"라며 투자의견을 'HOLD'로 제시하였고, 아울러 목표주가로는 6,500원을 내놓았다.

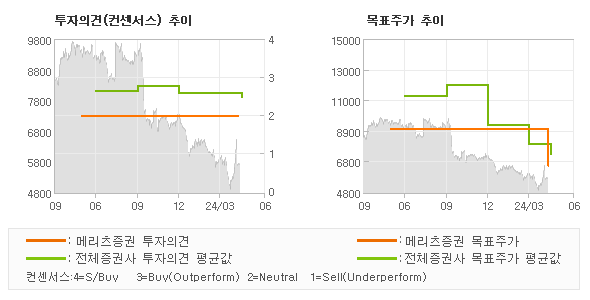

메리츠증권 김준성 애널리스트가 동종목에 대하여 이번에 제시한 'HOLD'의견은 메리츠증권에서 12개월만에 매매의견을 새롭게 조정하는 것으로 직전 매매의견에서 큰 변화없이 그대로 유지되는 것이다. 그리고 최근 분기내 발표된 전체 증권사 리포트의 컨센서스와 비교를 해볼 경우에 오늘 발표된 투자의견은 전체의견을 소폭 하회하는 수준으로 평가되는데, 이는 동종목에 대한 기대감을 다소 약하게 표현한 것으로 분석되고 있다.

◆ Report briefing

메리츠증권에서 한온시스템(018880)에 대해 "1Q24 영업이익·지배주주 순이익, 컨센서스 각각 -6.8%, -76.8% 하회. 수익성 악화 지속 중. 2018년 8.4%를 기록했던 영업이익률, 매년 YoY 하락세가 이어졌으며 지난 2023년 2.9%까지 축소. 이번 1Q24 영업이익률은 2.7%. 재무구조 악화 또한 지속. 순부채비율, 2021년 93%/ 2022년 119%/ 2023년 134%/1Q24 148%. 1Q21 지배주주 순이익 부진 원인 또한 금융 비용. 적정주가 6,500원으로 하향, 투자의견 Hold 유지."라고 분석했다.

또한 메리츠증권에서 "매출 2.40조원 (+2.7% YoY, 이하 YoY)으로 컨센서스에 부합했다. 전방산업 수요 부진에도 불구하고, 원/달러 환율 약세 및 비용 보전 효과를 통해 전년 동기와 유사한 매출 규모를 지켜냈음. 영업이익 653억원 (+8.5%)과 지배주주 순이익 83억원(-81.1%)으로 컨센서스 대비 각각 -6.8%, -76.8% 낮은 수치를 기록. 영업이익은 물류 비용 정상화·인력 구조조정 등에 힘입어 전년 동기 대비 회복됐으나, 구조적 상승세가 이어지고 있는 유무형자산 상각비 증가 부담으로 컨센서스를 하회."라고 밝혔다.

◆ Report statistics

메리츠증권의 동종목에 대한 최근 1년동안의 투자의견은 전체적으로 큰 변화없이 유지되고 있다.

오늘 메리츠증권에서 발표된 'HOLD'의견 및 목표주가 6,500원은 전체의견을 소폭 하회하는 수준으로 동종목에 대한 기대감을 다소 약하게 표현한 것으로 풀이되며 목표가평균 대비 11.7%정도 미달하고 있는 것으로 집계되었다. 참고로 최근에 목표주가를 가장 공격적으로 제시한 유진투자증권은 투자의견 'BUY'에 목표주가 8,900원을 제일 보수적인 의견을 제시한 키움증권은 투자의견 'MARKETPERFORM'에 목표주가 5,500원을 제시한 바 있다.

[메리츠증권 투자의견 추이]

- 2024.05.10 목표가 6,500 투자의견 HOLD

- 2023.05.26 목표가 9,000 투자의견 HOLD

[전체 증권사 최근 리포트]

- 2024.05.10 목표가 6,500 투자의견 HOLD 메리츠증권

- 2024.05.10 목표가 8,400 투자의견 BUY(유지) 하이투자증권

- 2024.05.10 목표가 8,000 투자의견 BUY 교보증권

- 2024.05.10 목표가 8,900 투자의견 BUY 유진투자증권