뉴스·공시

리포트 카테고리

메리츠증권에서 8일 엠씨넥스(097520)에 대해 "기분 좋은 시작"라며 투자의견을 'BUY'로 제시하였고, 아울러 목표주가로는 38,000원을 내놓았다.

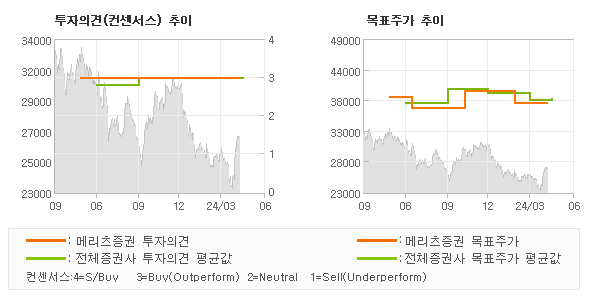

메리츠증권 양승수 애널리스트가 동종목에 대하여 이번에 제시한 'BUY'의견은 메리츠증권의 직전 매매의견에서 큰 변화없이 그대로 유지되는 것이고 올해 초반의 매매의견을 기준으로 볼때도 역시 '매수'의견이 계속 유지되고 있는 상태이다. 그리고 최근 분기내 발표된 전체 증권사 리포트의 컨센서스와 비교를 해볼 경우에 오늘 발표된 투자의견은 전체의견에 수렴하고 있어, 이번 의견은 시장의 평균적인 기대감이 객관적으로 표현된 것으로 분석되고 있다.

목표주가의 추이를 살펴보면 과거 목표가가 하향조정된 후에 지금까지 두차례 같은 수준을 지속하면서 뚜렷한 변화요인을 모색하지 못하는 모습이다.

◆ Report briefing

메리츠증권에서 엠씨넥스(097520)에 대해 "1Q24 매출액과 영업이익은 시장 컨센서스를 각각 3.9%, 57.6% 상회. 고부가가지 모델(폴디드줌 구동계, A35 메인카메, 전장 직납 물량 등) 비중 확대로 매출액 대비 개선된 영업이익 시현. 2Q24 매출액 2,280억원(+18.6% YoY), 영업이익 78억원(흑전 YoY) 전망. 작년 3분기부터 2022년 ~ 1H23과 다른 견조한 수익성을 달성함에 따라 개선된 이익 체력을 입증 → 2022년과 같은 실적 관련 악재 발생 가능성은 제한적. 투자의견 Buy, 적정주가 38,000원 유지."라고 분석했다.

또한 메리츠증권에서 "1Q24 매출액(2,878억원)과 영업이익(152억원)은 각각 시장 컨센서스를 3.9%, 57.6% 상회. 매출액 대비 영업이익이 개선된 이유는 모바일 내 폴디드줌 구동계, A35 메인 카메라 등 고부가가치 모델 비중이 확대되었기 때문. 전장 사업부 또한 고환율로 인한 원재료 비용 부담 증가에도, 현대차 직납 개시 물량 증가로 인한 ASP 상승 효과로 양호한 수익성을 시현한 것으로 파악."라고 밝혔다.

◆ Report statistics

메리츠증권의 동종목에 대한 최근 1년동안의 투자의견은 전체적으로 큰 변화없이 유지되고 있다. 목표주가는 2023년11월 40,000원까지 높아졌다가 2023년7월 37,000원을 최저점으로 목표가가 제시된 이후 최근에 38,000원으로 새롭게 조정되고 있다.

오늘 메리츠증권에서 발표된 'BUY'의견 및 목표주가 38,000원은 전체의견에 수렴하면서 시장의 평균적인 기대감이 비교적 객관적으로 표현된 것으로 풀이되며 목표가평균과 대비해서 미미한 차이가 나는 것으로 집계되었다. 참고로 최근에 목표주가를 가장 공격적으로 제시한 대신증권은 투자의견 'BUY'에 목표주가 41,000원을 제일 보수적인 의견을 제시한 신한투자증권은 투자의견 'BUY'에 목표주가 35,000원을 제시한 바 있다.

[메리츠증권 투자의견 추이]

- 2024.05.08 목표가 38,000 투자의견 BUY

- 2024.02.26 목표가 38,000 투자의견 BUY

- 2023.11.07 목표가 40,000 투자의견 BUY

- 2023.10.16 목표가 37,000 투자의견 BUY

[전체 증권사 최근 리포트]

- 2024.05.08 목표가 38,000 투자의견 BUY 메리츠증권

- 2024.05.08 목표가 39,000 투자의견 BUY(유지) 이베스트투자증권

- 2024.05.08 목표가 38,000 투자의견 BUY SK증권

- 2024.05.08 목표가 41,000 투자의견 BUY 대신증권