종목토론카테고리

게시판버튼

게시글 제목

우리이티아이, 증권사 찬사 속에 반등게시글 내용

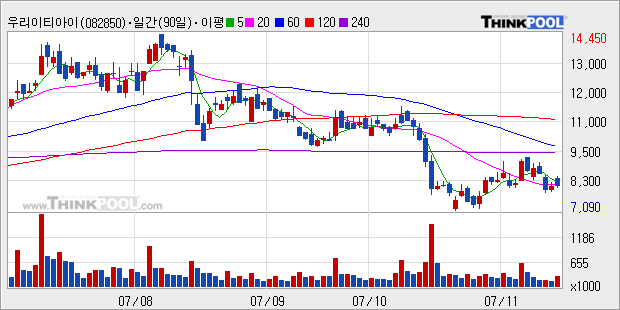

(서울=연합뉴스) 김대호 기자 = LCD부품업체 우리이티아이(082850)가 증권사들의 찬사를 받으며 반등했다.

14일 코스닥시장에서 우리이티아이는 전날 대비 1.12% 오른 8천150원을 기록, 이틀 연속 상승했다.

이 회사 주가는 올해 LCD업황 개선 전망 속에 연초 6천500원대에서 8월 초 1만4천450원으로 가파른 상승세를 보였으나 이후 기관의 계속된 매도 공세로 내리막 길을 걸었다.

그러나 3.4분기 실적이 개선되는 가운데 신제품 판매가 호조를 보이고 가격매력이 부각되면서 관심을 끌고 있다.

우리이티아이는 전날 3.4분기 매출액 465억원, 영업이익 57억원을 기록, 작년 동기 대비 각각 29.6%, 12.1% 증가했다고 발표했다.

이는 자회사인 뉴옵틱스의 영업권 상각에 따른 손실과 사채발행으로 인한 이자지급, 외화평가손 등 영업외 비용을 제외할 때 예상치에 근접하는 수준으로 평가되고 있다.

이에 따라 이 회사의 영업이익은 4.4분기 63억원으로 증가세를 유지하겠지만 연간 순익은 종전 추정치 대비 20~30% 하락할 것으로 전망되고 있다.

증권사들은 이 같은 상황을 종합할 때 우리이티아이의 주가는 실적대비 여전히 상승여력이 있다는 분석을 내놓고 있다.

다만 내년 LCD업체들의 부품단가 인하 우려와 그로 인한 실적부진 가능성은 불확실 요인이다.

굿모닝신한증권 소현철 애널리스트는 "우리이티아이가 새로 내놓은 램프의 일종인 SEFL은 단가를 줄이고 광효율을 높여 매출증대에 기여하고 있다"면서 "SEFL의 판매로 올해 영업이익률은 작년대비 1.3%포인트 개선된 12.7%에 이를 것"이라고 내다봤다.

소 애널리스트는 우리이티아이에 대해 `매수' 투자의견과 목표주가 1만4천원을 제시했다.

CJ투자증권 박상현 애널리스트는 "올해 순이익전망 하락으로 목표주가를 기존대비 21.4% 내린 1만1천원으로 제시하지만 현주가 대비 상승여력이 있어 투자의견을 기존 `보유'에서 `매수'로 상향 조정한다"고 말했다.

대신증권 반종욱 애널리스트는 "3.4분기 실적은 SEFL 판매로 양호했다"고 평가하고 "하지만 영업외 비용의 증가로 순이익 추정치가 하락함에 따라 목표주가를 1만7천원에서 1만4천원으로 내리지만 투자의견 `매수'는 유지한다"고 말했다.

게시글 찬성/반대

- 0추천

- 0반대

운영배심원의견

운영배심원의견이란

운영배심원(10인 이하)이 의견을 행사할 수 있습니다.

운영배심원 4인이 글 내리기에 의견을 행사하게 되면

해당 글의 추천수와 반대수를 비교하여 반대수가

추천수를 넘어서는 경우에는 해당 글이 블라인드 처리

됩니다.

댓글목록