뉴스·공시

[서울=뉴스핌] 이윤애 기자 = 리튬, 니켈 등 배터리 핵심 원자재 가격이 2026년까지 지속 상승할 것이란 전망이 나왔다. 이는 배터리 가격 및 전기차 가격 상승을 이끌면서 전기차 대중화 전환 시기를 늦출 수 있다는 우려다.

오익환 SNE리서치 부사장은 13일 서울 코엑스에서 열린 NGBS(Next Generation Battery Seminar) 2022'에서 'K배터리의 기회와 도전'을 주제로 한 발제에서 이같이 말했다.

◆ 양극재 등 4대 핵심소재, 배터리 원가 비중 77%

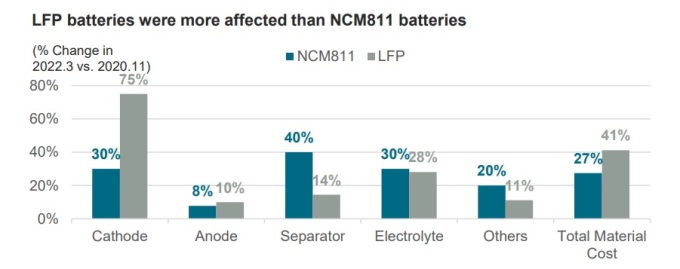

오 부사장은 배터리 원가에서 양극재와 음극재, 전해액, 분리막 등 4대 핵심소재가 차지하는 비중이 77%로 상당히 높은데, 지난 1여년 사이 이들 핵심소재의 원자재 가격이 치솟으면서 배터리 생산 원가가 30~40% 뛰었다고 분석했다.

NCM811 배터리의 경우 지난 2020년 11월 kWh(키로와트아워)당 63달러에서 올해 3월 80.3달러로 27% 올랐다. 소재별로 양극재 30%, 음극재 80%, 분리막 40%, 전해액 30% 등이 오르면서 전체 배터리 가격 인상을 이끌었다.

|

| [서울=뉴스핌] 이윤애 기자 = NCM 배터리와 LPF 배터리 가격 차이 [사진=SNE리서치] 2022.04.13 yunyun@newspim.com |

그는 "리튬 가격은 2020년 말 대비 현재 1000%나 올랐다"면서 "리튬 가격 인상이 월등히 높지만 다른 주요 원소재들도 100% 이상 오르는 등 전체적으로 오르지 않은 소재가 없다"고 말했다.

NCM과 비교해 가격이 저렴하다는 장점을 갖고 있는 LFP 배터리는 오히려 인상폭은 더 컸다. 같은 기간 LFP 배터리는 50달러에서 70.6달러로 41% 올랐다. 그 결과 NCM 배터리와 LFP 배터리의 가격차이는 13달러에서 9.7달러로 좁혀졌다.

그는 "배터리 업체들은 오른 원자재 가격을 배터리 판매 가격에 반영하기 위해 완성차 업체들과 매달 가격 협상을 다시 하고 있다"면서 "SNE리서치는 원자재 가격이 어느정도 안정화되면서 배터리 가격이 서서히 떨어질 것이라 전망했지만 현재로서는 그럴 가능성이 별로 안 보인다"고 말했다.

◆ 리튬, 탐사채굴제품생산까지 4년 소요...니켈은 10년

배터리 가격이 떨어지기 어렵다고 보는 이유는 원자재 가격이 지속 상승할 가능성이 높기 때문이다. 원자재들은 수요가 증가하는 만큼 생산을 늘려야 하는데 '광물'의 특성상 공급탄력성이 떨어진다는 한계도 지적됐다.

오 부사장은 "배터리 업계와 미팅을 하며 가격을 전망해봤는데 2024년까지는 계속해서 올라갈 가능성이 크다"면서 "올라가는 폭도 만만치 않아 이를 반하지 않는다면 배터리 업체들 입장에서 비용 부담이 크고 오히려 적자로 돌아설 수도 있어 (배터리) 가격을 올릴 수밖에 없다"고 말했다.

특히 리튬, 니켈 등 광물은 발굴부터 채굴, 생산, 제품 공급까지 소요되는 기간이 상당히 길다. 오 부사장은 "소요 기간이 짧다는 호주산 리튬은 4년이 걸리고, 니켈은 10년이 걸린다"며 "2026년까지 공급량이 크게 증가할 것으로 보이지 않는다"고 말했다. 이어 "(공급 불안 우려로) 최근 배터리 업체, 완성차 업체들이 호주 광산에 직접 가서 장기계약 하고 오는 상황"이라고 덧붙였다.

이어 "과연 얼만큼 오르는 지가 관건으로, 지금도 지속적으로 오르면서 (업계가) 어려움을 겪고 있다"면서 "(배터리 생산 원가 인상으로) 전기차 가격이 계속 오르면서 전기차 전환 시기가 예측했던 대로 갈지 다시 연구해야 하는 상황"이라고 덧붙였다.

◆ 2030년 전기차 비중 60%까지 성장

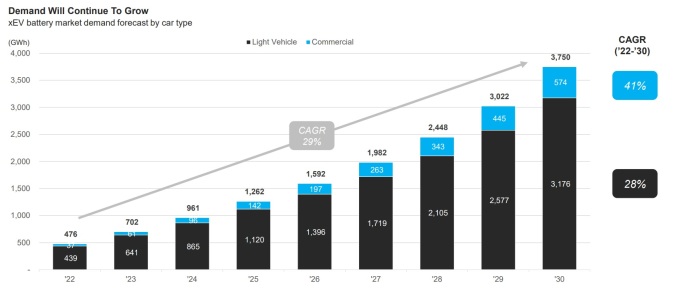

다만 전기차 성장은 지속될 것이며 2030년이면 전 세계적으로 판매되는 자동차 비중의 60%를 차지하게 될 것으로 전망됐다.

이에 따라 전기차 배터리도 지속 성장해 올해480GWh(기가와트아워)에서 2030년 3750GWh으로 연평균 29% 상승할 것으로 내다봤다.

|

| [서울=뉴스핌] 이윤애 기자 = 글로벌 전기차 배터리 수요 전망 [사진=SNE리서치] 2022.04.13 yunyun@newspim.com |

글로벌 완성차 업체별 배터리 수요를 살펴 보면 2030년 기준 테슬라와 폭스바겐은 400GWh, GM과 현대차·기아, 르노그룹은 200~300GWh 등으로 예상했다.

글로벌 탑 6 배터리 업체별 케파의 경우 2030년 중국의 CATL 1000GWh, LG에너지솔루션(373220) 800GWh , SK온 470GWh, 삼성SDI(006400) 400GWh, 중국 BYD 400GWh가 예상됐다.

이와 함께 노스볼트 등 유럽, 미국 신생 배터리 업체의 케파 부분도 언급됐다. 오 부사장은 "유럽과 미국에서 새롭게 진출하는 배터리 업체들의 생산능력은 아직 조금 더 지켜봐야 할 것"이라며 "투자를 많이 하고 있는데 양산적인 측면에서 의구심이 많이 든다"고 했다.

최근 글로벌 완성차 업체들의 각형 배터리 채택을 늘려가며 대세론이 나오는데 대해 오 부사장은 "파우치 배터리의 안전성이 높아지면 파우치가 각형보다 입지가 줄지는 않을 것"이라고 말했다. 다만 "폭스바겐이 각형 배터리를 요구하며 LG에너지솔루션과 SK온이 양산을 검토중"이라며 "현재 파일럿 라인을 준비 중인데 내년 말이면 양산 가능할 지 결론이 날 것"이라고 덧붙였다.

yunyun@newspim.com

[살얼음판 산업계]③ '산 높으면 골 깊다'…배터리·정유석화 '긴장'中 닝더시도 봉쇄...닝더스다이(CATL) 배터리 생산은

이엔플러스 "쌍용차 인수 참여 검토 중단...LFP 배터리 사업 집중"

'K-배터리산업 견인' 포항 영일만산단 이차전지 핵심소재 양극재 공장 착공

중국 전기차 배터리, 글로벌 영토 확장 '속도'…K-배터리 '긴장'

저작권자(c) 글로벌리더의 지름길 종합뉴스통신사 뉴스핌(Newspim), 무단 전재-재배포 금지

뉴스속보

- 에코프로비엠 "세계 양극재 1위" 꿈 멀어진다 뉴스핌

- 삼성SDI 기흥사업장 증축 현장서 화재…인명피해 없어 뉴스핌

- 삼성 전자계열사 노동자, "건강 심각" 조사 결과에..."허위 주장" 뉴스핌

- [장중수급포착] 삼성SDI우, 외국인 7일 연속 순매수행진... 주가 +6.64% 라씨로

- '삼성SDI우' 5% 이상 상승, 외국인 6일 연속 순매수(4,015주) 라씨로

- [장중수급포착] 삼성SDI우, 외국인 11일 연속 순매수행진... 주가 +1.18% 라씨로

- [분석] 삼성SDI, 2차전지 투자·파트너십 통해 중장기 성장 뉴스핌

- 삼성SDI, "인터배터리 유럽" 참가...코발트 프리 등 전시 뉴스핌

- K배터리 빅3에 현대차까지...폐배터리 재활용 각축전 뉴스핌

- 삼성SDI, 임원 대상 ESG 워크숍 열어… "미래 경쟁력↑" 뉴스핌